Nhận diện thách thức, giữ nhịp tăng trưởng cho thị trường bảo hiểm

GME kiến thiết xây dựng dựa trên tài liệu được tích lũy từ khoảng chừng 60 tập đoàn lớn bảo hiểm quốc tế lớn nhất và tổng hợp tài liệu toàn ngành từ những cơ quan giám sát trên toàn thế giới. Thông qua GME, IAIS giám sát những khuynh hướng và sự tăng trưởng của thị trường bảo hiểm toàn thế giới, phát hiện năng lực tích tụ rủi ro đáng tiếc mạng lưới hệ thống và tạo điều kiện kèm theo luận bàn tập thể về phản ứng giám sát tương thích ở cấp ngành và từng công ty bảo hiểm .

CHẤT LƯỢNG TÀI SẢN BẢO HIỂM TOÀN CẦU ĐI XUỐNG

Theo GME, rủi ro đáng tiếc mạng lưới hệ thống của những công ty bảo hiểm được thôi thúc bởi sự ngày càng tăng mức độ rủi ro đáng tiếc so với những gia tài kém thanh khoản, khó định giá, những khoản góp vốn đầu tư thời gian ngắn ( đặc biệt quan trọng là những thanh toán giao dịch mua lại ) và những gia tài nội bộ ( gồm có cả tái bảo hiểm ). Các tác nhân này góp thêm phần tạo ra những lỗ hổng tiềm ẩn cho nghành nghề dịch vụ bảo hiểm, đặc biệt quan trọng là khi lãi suất vay tăng nhanh .

Năm 2021, nhờ hiệu quả hoạt động mạnh mẽ trên thị trường tài chính nên khả năng thanh toán và khả năng sinh lời của các công ty bảo hiểm toàn cầu được cải thiện. Năm 2022, chất lượng tín dụng tổng thể đối với tài sản của các công ty bảo hiểm vẫn duy trì ở mức cao; tuy nhiên, mức độ tiếp xúc với các tài sản dưới mức đầu tư đã tăng lên. Một số doanh nghiệp bảo hiểm tiếp tục mua lại cổ phần và/hoặc mua lại nợ thứ cấp. Những doanh nghiệp khác đã phát hành cổ phiếu và/hoặc nợ thứ cấp để tăng cường vốn và thanh khoản.

Kể từ năm 2022, sự không ổn định của kinh tế tài chính vĩ mô toàn thế giới, và triển vọng kinh tế tài chính xấu dẫn đến rủi ro đáng tiếc thị trường, rủi ro đáng tiếc tín dụng thanh toán và rủi ro đáng tiếc thanh khoản ngày càng tăng so với những doanh nghiệp bảo hiểm .

Những dư chấn nói trên được nhiều tổ chức triển khai quốc tế dự báo sẽ còn liên tục trong năm 2023. Đây cũng là yếu tố cần những nhà quản trị, nhà hoạch định chủ trương và doanh nghiệp bảo hiểm cần ưu tiên quan sát để có những đối sách kịp thời .

Lạm phát liên tục được coi là rủi ro đáng tiếc vĩ mô số một và dự báo sẽ đeo bám dai dẳng, ngay cả khi lạm phát kinh tế toàn phần giảm nhanh trong năm tới. Lạm phát sẽ làm giảm đà tăng trưởng của kinh tế tài chính toàn thế giới do lãi suất vay tăng cao .

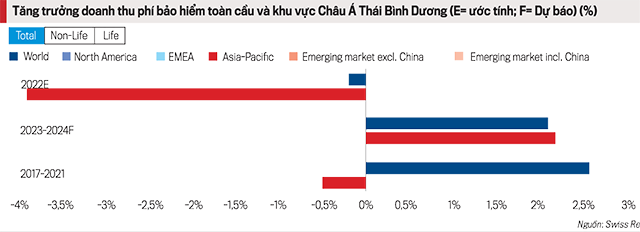

Trong nghành nghề dịch vụ bảo hiểm phi nhân thọ, Swiss Re dự báo tăng trưởng toàn thế giới chậm lại và lạm phát kinh tế hoàn toàn có thể sẽ làm giảm tăng trưởng lệch giá phí bảo hiểm tính theo giá trị thực tiễn xuống dưới 1 % trong năm 2023 .

HIỆU QUẢ KINH DOANH THẤP

Đối với những công ty bảo hiểm phi nhân thọ, lạm phát kinh tế cao hơn làm tăng ngân sách và mức độ nghiêm trọng của nhu yếu bồi thường, bên cạnh việc nhìn nhận lại những khoản dự trữ. Trên toàn thế giới, những cơ quan giám sát đã tăng cường theo dõi và giám sát những rủi ro đáng tiếc tín dụng thanh toán và rủi ro đáng tiếc thanh khoản trong nghành nghề dịch vụ bảo hiểm. Đà tăng trưởng hoàn toàn có thể được phục sinh trong 1 – 2 năm tới nếu lạm phát kinh tế giảm tốc và xu thế thị trường “ cứng ” được duy trì. Tỷ suất lợi nhuận trên vốn chủ sở hữu ( ROE ) của nghành bảo hiểm phi nhân thọ toàn thế giới dự kiến sẽ thấp hơn trong năm 2022 do hiệu suất cao kinh doanh nghiệp vụ và tác dụng góp vốn đầu tư yếu kém hơn, nhưng sẽ tăng trở lại mức cao nhất trong 10 năm vào năm 2024 khi điều kiện kèm theo thuận tiện về lãi suất vay và phí bảo hiểm tăng có tính năng .

Trong nghành nghề dịch vụ bảo hiểm nhân thọ, lệch giá phí bảo hiểm toàn thế giới theo giá trị trong thực tiễn ước giảm 1,9 % trong năm 2022 do người tiêu dùng phải đương đầu với sức ép về ngân sách hoạt động và sinh hoạt, nhưng khuynh hướng tăng trưởng sẽ quay trở lại vào năm 2023 và 2024, động lực chính đến từ những thị trường mới nổi. Khả năng sinh lời của nghành nghề dịch vụ bảo hiểm nhân thọ đang được cải tổ do lãi suất vay tăng và việc chuẩn hóa dữ liệu bồi thường tử trận do Covid-19. Tuy nhiên, những chuyên viên cũng chú ý quan tâm rủi ro đáng tiếc thanh khoản so với những doanh nghiệp bảo hiểm nhân thọ khi lãi suất vay tăng .BA XU HƯỚNG PHÁT TRIỂN BẢO HIỂM NĂM 2023

Trong báo cáo giải trình Triển vọng thị trường bảo hiểm 2023, những chuyên viên của Deloitte đã chỉ ra 3 khuynh hướng chính sẽ tác động ảnh hưởng đến ngành bảo hiểm toàn thế giới .

Thứ nhất, tăng trưởng hệ sinh thái công nghệ tiên tiến. Đây là giải pháp chính giúp những công ty bảo hiểm tối đa hóa doanh thu và lan rộng ra quy mô khi cần. Đó cũng là cách nhanh nhất để hiện thực hóa những con đường tạo ra giá trị ngày càng tăng .

Thứ hai, tập trung chuyên sâu ngày càng tăng thưởng thức người mua. Có tới 30 % người tiêu dùng sẽ bỏ một tên thương hiệu đáng an toàn và đáng tin cậy sau một thưởng thức tồi. Chính thế cho nên, lời khuyên cho những hãng bảo hiểm là mở màn chuyển từ quy mô kinh doanh thương mại lấy chủ trương làm TT sang lấy người mua làm TT .Thứ ba, có chiến lược phản ứng nhanh trước rủi ro. Về bản chất, bảo hiểm là sản phẩm bảo vệ con người và doanh nghiệp trước rủi ro. Để thực hiện sứ mệnh này, các công ty bảo hiểm cần hiểu và chuẩn bị cho những gì sắp xảy ra hoặc có một hệ thống cho phép họ chuyển đổi linh hoạt.

Những rủi ro đáng tiếc này yên cầu những doanh nghiệp bảo hiểm phải nhanh gọn, đi trước đối thủ cạnh tranh cạnh tranh đối đầu và tương hỗ người mua tốt hơn .

BÀI HỌC CHO VIỆT NAM

Là nền kinh tế tài chính có độ mở lớn, Nước Ta không hề đứng ngoài khuynh hướng hoạt động của kinh tế tài chính toàn thế giới. Đặc biệt, trong nghành nghề dịch vụ bảo hiểm, hầu hết thị trường bảo hiểm nhân thọ và tái bảo hiểm của Nước Ta nằm trong tay những hãng bảo hiểm quốc tế. Hiện, những doanh nghiệp bảo hiểm trong nước vẫn đang là lực lượng dẫn dắt mảng bảo hiểm phi nhân thọ, tuy nhiên, tiềm lực kinh tế tài chính và trình độ quản trị còn thấp dẫn đến dễ tổn thương trước những rủi ro đáng tiếc .

Theo Bộ Tài chính, thị trường bảo hiểm Việt Nam có 79 doanh nghiệp kinh doanh bảo hiểm đang hoạt động (với tổng tài sản ước đạt 811.312 tỷ đồng, tăng 14,51% so với năm 2021. Trong đó, tổng tài sản của các doanh nghiệp bảo hiểm phi nhân thọ ước đạt 117.229 tỷ đồng, các doanh nghiệp bảo hiểm nhân thọ ước đạt 694.083 tỷ đồng.

Bên cạnh những rủi ro đáng tiếc toàn thế giới được đề cập ở trên, thị trường bảo hiểm Nước Ta còn chịu ảnh hưởng tác động của điều kiện kèm theo khí hậu ngày càng cực đoan và xu thế dân số già .

Để ứng phó với những thử thách lúc bấy giờ, doanh nghiệp bảo hiểm cần sớm lên kế hoạch góp vốn đầu tư đúng mức so với mạng lưới hệ thống quản trị doanh nghiệp nhằm mục đích nhận diện kịp thời những rủi ro đáng tiếc .

Số lượng những doanh nghiệp bảo hiểm và doanh nghiệp tái bảo hiểm thực thi nhìn nhận xếp hạng tin tưởng còn thấp ( 8/52 ). Về quản lý tài chính, hầu hết những doanh nghiệp bảo hiểm phi nhân thọ trong nước lúc bấy giờ vẫn vận dụng quy mô quản trị phi tập trung chuyên sâu, phân cấp nhiều cho những Trụ sở, văn phòng đại diện thay mặt tại những địa phương khác nhau trên toàn nước, tiềm ẩn nhiều rủi ro đáng tiếc cho những doanh nghiệp bảo hiểm .

Liên quan tới thưởng thức người mua, yếu tố nổi cộm trong ngành bảo hiểm khiến dư luận bức xúc trong những năm gần đây là chất lượng tư vấn của tư vấn viên và đại lý bảo hiểm. Theo những chuyên viên, thị trường Nước Ta cần kiến thiết xây dựng những chuẩn mực đạo đức hành nghề so với đại lý bảo hiểm, môi giới bảo hiểm .Các doanh nghiệp bảo hiểm cần chú trọng đúng mức việc nâng cao chất lượng hoạt động của kênh phân phối chứ không chỉ tập trung mở rộng mạng lưới. Các quy định pháp luật cũng cần hướng tới điều chỉnh đối với kênh phân phối mới; chấn chỉnh đối với doanh nghiệp bảo hiểm vi phạm trong quản lý, sử dụng kênh phân phối bảo hiểm.

Để tạo niềm tin cho thị trường về kênh bảo hiểm, những doanh nghiệp cũng cần có kế hoạch tăng trưởng loại sản phẩm bảo hiểm bắt kịp với xu thế ứng dụng công nghệ thông tin và xu thế tăng trưởng kinh tế tài chính xanh trong tương lai ; đồng thời, doanh nghiệp cần có năng lượng về quản trị, mạng lưới hệ thống và tiềm lực kinh tế tài chính .

Nội dung bài viết được đăng tải trên Tạp chí Kinh tế Việt Nam số đặc biệt Xuân Quý Mão phát hành ngày 23-01-2023. Kính mời Quý độc giả tìm đọc tại đây:

https://postenp.phaha.vn/chi-tiet-toa-soan/tap-chi-kinh-te-viet-nam

Source: https://suadieuhoa.edu.vn

Category : Tin tức